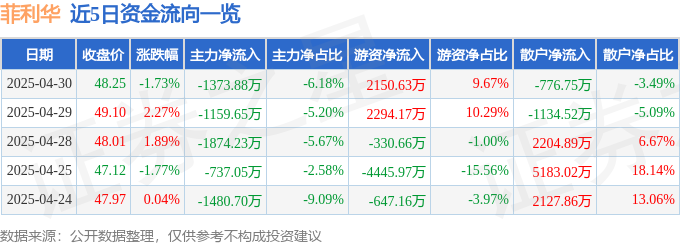

可转债投资策略:风险与收益的平衡艺术

摘要:

可转债,兼具债券的稳定性和股票期权的潜在高收益,吸引着越来越多的投资者。然而,如何在可转债投资中获得理想收益并有效控制风险,需要投资者掌握合适的投资策略并平衡风险与收益。常见的...

摘要:

可转债,兼具债券的稳定性和股票期权的潜在高收益,吸引着越来越多的投资者。然而,如何在可转债投资中获得理想收益并有效控制风险,需要投资者掌握合适的投资策略并平衡风险与收益。常见的... 可转债,兼具债券的稳定性和股票期权的潜在高收益,吸引着越来越多的投资者。然而,如何在可转债投资中获得理想收益并有效控制风险,需要投资者掌握合适的投资策略并平衡风险与收益。

常见的可转债投资策略包括:

- 低价买入策略: 关注价格相对低廉的可转债,此时债券属性突出,下跌空间有限,但需要耐心等待价格回升。

- 转股溢价率策略: 选择转股溢价率较低的可转债,意味着其转股价值较高,潜在上涨空间较大,但需要对正股走势有较强的判断力。

- 正股替代策略: 当看好某只股票但风险承受能力有限时,可选择购买其对应的可转债,以降低投资风险。

这三种策略的风险收益特征各有不同:

- 低价买入策略: 风险较低,但收益需要较长时间才能体现,适合资金流动性要求低、追求稳健收益的投资者。

- 转股溢价率策略: 收益潜力较大,但风险也较高,正股波动会直接影响可转债价值,需要密切关注正股基本面和市场行情,适合风险承受能力强、对正股研究深入的投资者。

- 正股替代策略: 风险相对较低,但收益可能受限,适合看好正股但希望降低风险的投资者。

总之,可转债投资策略没有绝对的好坏,投资者应根据自身风险偏好、资金状况和投资目标,选择合适的策略,并根据市场变化及时调整。切记在投资前充分了解可转债的相关规则和市场行情,谨慎决策,才能在可转债市场中获得长期稳定的收益。

还没有评论,来说两句吧...